Mancano poche settimane e ci ritroveremo presto tutti a contare i secondi che ci separano dal nuovo anno. Tutti tranne John Chambers, chairman and CEO di Cisco, per lui infatti lo champagne e le lenticchie sono arrivate qualche mese fa, e precisamente il 31 luglio 2010. Che Cisco sia avanti coi tempi lo si sapeva già e infatti, anche se solo contabilmente, dal 1 agosto per loro è già il 2011!

Mancano poche settimane e ci ritroveremo presto tutti a contare i secondi che ci separano dal nuovo anno. Tutti tranne John Chambers, chairman and CEO di Cisco, per lui infatti lo champagne e le lenticchie sono arrivate qualche mese fa, e precisamente il 31 luglio 2010. Che Cisco sia avanti coi tempi lo si sapeva già e infatti, anche se solo contabilmente, dal 1 agosto per loro è già il 2011!

Pertanto Cisco ha già presentato al mercato il proprio bilancio del 2010.

2010 Net Sales: $40 miliardi (i servizi rappresentano il 19% delle vendite ovvero $7.6 miliardi)

2010 Net Income: $7.8 miliardi

Geograficamente il 50% delle vendite viene prodotto dal mercato in USA e Canada mentre il restante 50% è praticamente ugualmente suddiviso nelle altre regioni (Europa, Paesi Emergenti e Asia Pacifico) che compongono “il resto del mondo”.

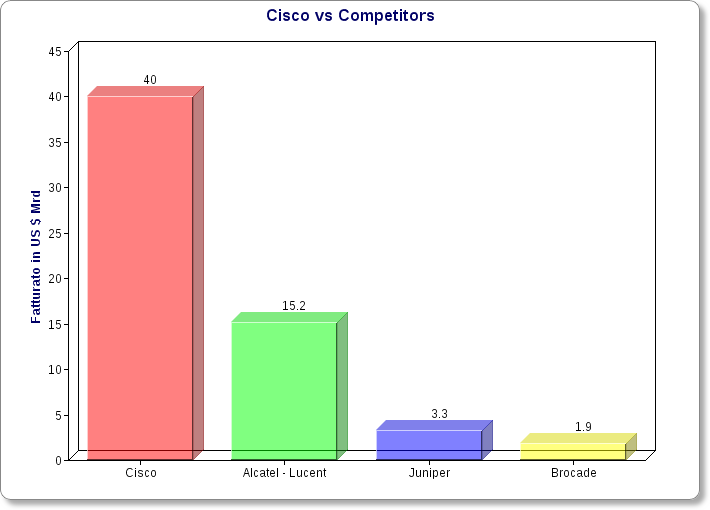

Considerando il fatturato annuo per valutare le differenze dimensionali tra Cisco e alcuni suoi competitors, ne risulta che

Alcatel Lucent ha fatturato $ 15,2 miliardi (2009)

Juniper $ 3,3 miliardi (2009) e Brocade $ 1,9 miliardi (2009)

Anche considerando la capitalizzazione di mercato si nota che Cisco è chiaramente il leader di mercato sia per dimensioni che per marginalità (22%)

|

Company |

Market Cap |

Gross Margin |

Operating Margin |

|

|

Cisco (Nasdaq: CSCO) |

$136 billion |

64.4% |

22.2% |

|

|

Hewlett-Packard (NYSE: HPQ) |

$111 billion |

23.4% |

10.1% |

|

|

Juniper (Nasdaq: JNPR) |

$14 billion |

65.5% |

17.2% |

|

|

Alcatel-Lucent (NYSE: ALU) |

$6.3 billion |

34.0% |

(0.9%) |

|

|

Brocade (Nasdaq: BRCD) |

$2.3 billion |

53.1% |

10.7% |

|

Source: Capital IQ (a St

Per quanto riguarda la composizione delle vendite, Cisco dichiara che la parte switching, che è la più importante del suo fatturato, è cresciuta nel 2010 del 12% grazie al successo della serie Nexus, ovvero dei costosissimi next-generation switches per Data Center.

Quest’ultimo è un segmento di mercato che sta guadagnando una crescente importanza per i vari produttori grazie allo sviluppo di nuove tecnologie e trends legate al cloud computing e su cui Cisco prevede degli eccellenti risultati grazie alla sua nuova offerta Unified Computing Systems (UCS) che racchiude un pò di tutto, networking, servers, storage e software.

Questa di allargare la propria offerta racchiudendo più linee di prodotto è una strategia che Cisco sta già perseguendo da alcuni anni anche nel mercato consumer con l’acquisizione per esempio di Linksys, rivale di Netgear, e di Flip, videocamera HD, e adesso con Cius sfidando addirittura l’Ipad di Apple.

Così come Cisco anche gli altri produttori stanno puntando sempre di più al segmento di mercato dei Data Centers. Cisco che ha appena acquisito LineSider, una società di software per il Cloud Computing, sembra però l’unica ad avere composto un’offerta completa e organica mentre gli altri produttori hanno stretto delle partnership strategiche con VMware, Oracle, IBM ma non riescono ancora ad offrire una soluzione all-in-one.

Sembrerebbe quindi che il sole splenda per Cisco ma non è proprio cosi, infatti le sue azioni sono scese del ben 21.2% rispetto al mese passato, ed è questo un trend al ribasso che è iniziato in Ottobre dopo aver comunicato al mercato di aver rivisto al ribasso il proprio target inseguito ad un calo degli ordini di ben 1 miliardo di US$ nel settore pubblico, mercato dove invece HP sta guadagnando sempre più share.

HP ha triplicato il proprio fatturato nel mercato networking dopo il processo di 3Com che si è concluso nel 2010, tuttavia anche solo considerando la linea di switches ProCurve, HP ha comunque visto una crescita continua e robusta negli ultimi anni.

Personalmente credo che se nei prossimi anni Cisco continuerà la sua diversificazione nel mercato consumer dovrà anche dimostrare al mercato che questa sua strategia abbia realmente un ROI (ritorno sugli investimenti) soddisfacente e non sia invece una perdita di capitali e attenzione verso mercati molto più interessanti e redditizi, il tutto comunque dipenderà anche dalla situazione economica globale che, secondo dei recenti studi dell’International Monetary Fund e delle Nazioni Unite (UN), rimarrà ancora debole fino al 2012 e soprattutto nell’area euro dove la crescita richiede dei cambiamenti strutturali dato che l’instabilita è soprattutto il risultato di politiche fiscali che in alcuni paesi sono diventate oramai insostenibili.

CLICCA QUI per leggere la Seconda Parte di “Cisco: mercato e strategie”.